(12)これまでは為替ヘッジありタイプが勝ち組だった。 が、・・・

前回はモーニングスター社の「ファンドランキング」機能を利用し、シャープレシオが高めの外債ファンドを抽出しました。

そこで目を引いたのが、過去10年間でシャープレシオが高かった上位20銘柄のうち17銘柄が為替ヘッジあり(為替リスクを回避する)タイプだったことです。

期間を5年間、3年間と変えてみても、いずれの期間も上位20銘柄はすべてヘッジありタイプになっていました。

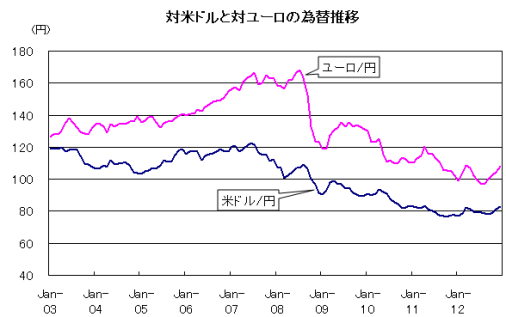

その理由は、この10年間で進行した円高です。

例えば、米ドルは10年前の119円から80円割れまで、ユーロは126円から100円割れの水準まで円高が進みました。

FPアソシエイツ作成

その結果、外貨建ての外国の債券や株式に投資を行う投信は、軒並み運用実績が悪化しました。

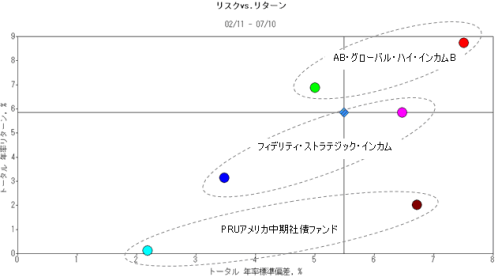

例えば、前回取り上げた3銘柄のヘッジありタイプとヘッジなしタイプとで過去10年間のリスクとリターンを比較してみると、下表のように3銘柄ともヘッジありタイプの方がリスクはより小さく、リターンはより高かった(=シャープレシオが高かった)ことがわかります。

|

|

MPIスタイラスにて作成

ヘッジありタイプは為替の影響を受けないため、円高による差損を被ることはありませんが、逆に円安時の差益を得ることもできません。

また、投資対象国の金利が日本より高いと、ヘッジのためのコストがかかり、その分運用成績は低下するというデメリットがあります。

金融危機以降の円高局面では、世界的に金利が低下してヘッジコストが軽減されたこともあり、現時点まではヘッジありタイプの投信の方が好成績を収めてきました。

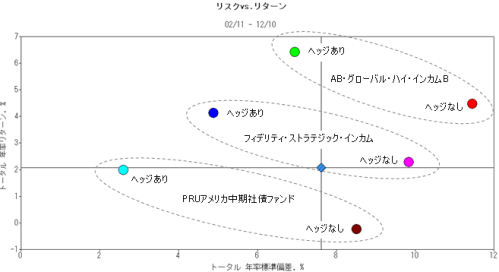

ただし、円安傾向が見られた2002~2007年の5年間だけを比較すると、下表のとおり両者のリターンの位置が逆転し、この期間のシャープレシオはヘッジなしタイプが上回っていました。

投資対象が外国の債券や株式などの場合、為替ヘッジありタイプとなしタイプが混在する中で、為替の動向によってシャープレシオが高い銘柄が大きく入れ替わる可能性があるわけです。

MPIスタイラスにて作成

これまでは勝ち組といえるヘッジありタイプの投信が、3年後、5年後も勝ち組であり続けるとは限りません。

ヘッジありタイプとヘッジなしタイプの切り替え(スイッチング)ができるものであれば、中長期的な為替の動向を予測し、乗り換えていくことが可能です。

先行きの予測が難しいと思われる場合には、両タイプに資金を分けて投資するという方法もあるでしょう。

次回は、ご参考までに当社の為替の動向についての見方をご紹介してみましょう。

(13)へ続く