③リタイア層(60歳代〜)の活用法 〜その2

■インフレ等に備える「残す資金」の運用口座として活用

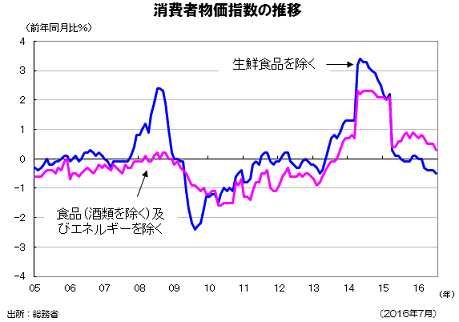

リタイア後の家計にとって、最大の敵は「インフレ」といえるでしょう。

現役世代ならば、物価の上昇に合わせて給料もある程度上がることが期待できるでしょうが、公的年金の支給額は増えにくい仕組みになっている上に、保有している資産の価値が物価の上昇と共に低下していくことになるからです。

そこで、将来のインフレへの対策として、特に使用する予定のない余裕資金(残す資金)の一部で、物価上昇時に価格が上昇する傾向のある金融商品をNISA口座で毎年120万円分ずつ購入し、将来のインフレに備える保険的な位置付けで保有し続けるという方法が考えられます。

そこで、将来のインフレへの対策として、特に使用する予定のない余裕資金(残す資金)の一部で、物価上昇時に価格が上昇する傾向のある金融商品をNISA口座で毎年120万円分ずつ購入し、将来のインフレに備える保険的な位置付けで保有し続けるという方法が考えられます。

長期的にはインフレ抵抗力があるといわれる代表的な金融商品に株式がありますが、個別銘柄の株式はどうしても値動きが大きくなりがちなこともあり、投資するのに躊躇してしまう人も少なくないでしょう。

インフレ対策としての運用の目的は、資産を大きく増やすことではなく、あくまでも保有資産の価値を保全することですから、リタイア世代やプレリタイア世代では、複数銘柄の株式をある程度組み入れたバランス型のファンドや、インフレ時の通貨価値の下落に備えられる外貨建ての債券やREITで運用されるファンドなどが有力な選択肢になるでしょう。

幸いにしてインフレが発生しなければ、もともと「残す資金」の一部のはずなので、そのまま次世代に継承してもらえばいいと思います。

なお、長期間の運用を行う場合には複利運用が効率的といえるため、できれば分配金を出さないタイプのファンドで、ロールオーバーしながら10年以上運用を継続すれば、インフレに対する保険としての効果をより期待できるでしょう。